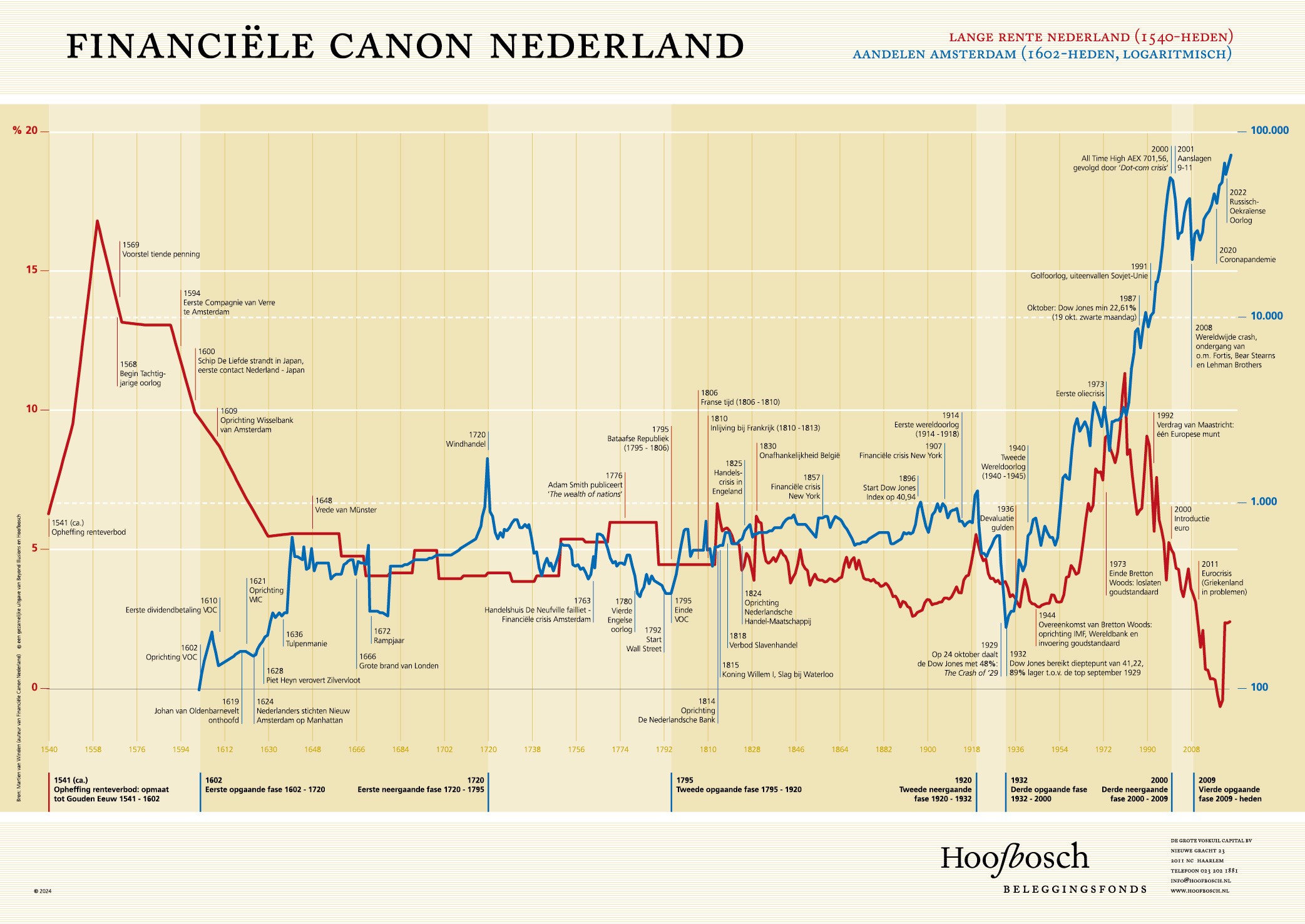

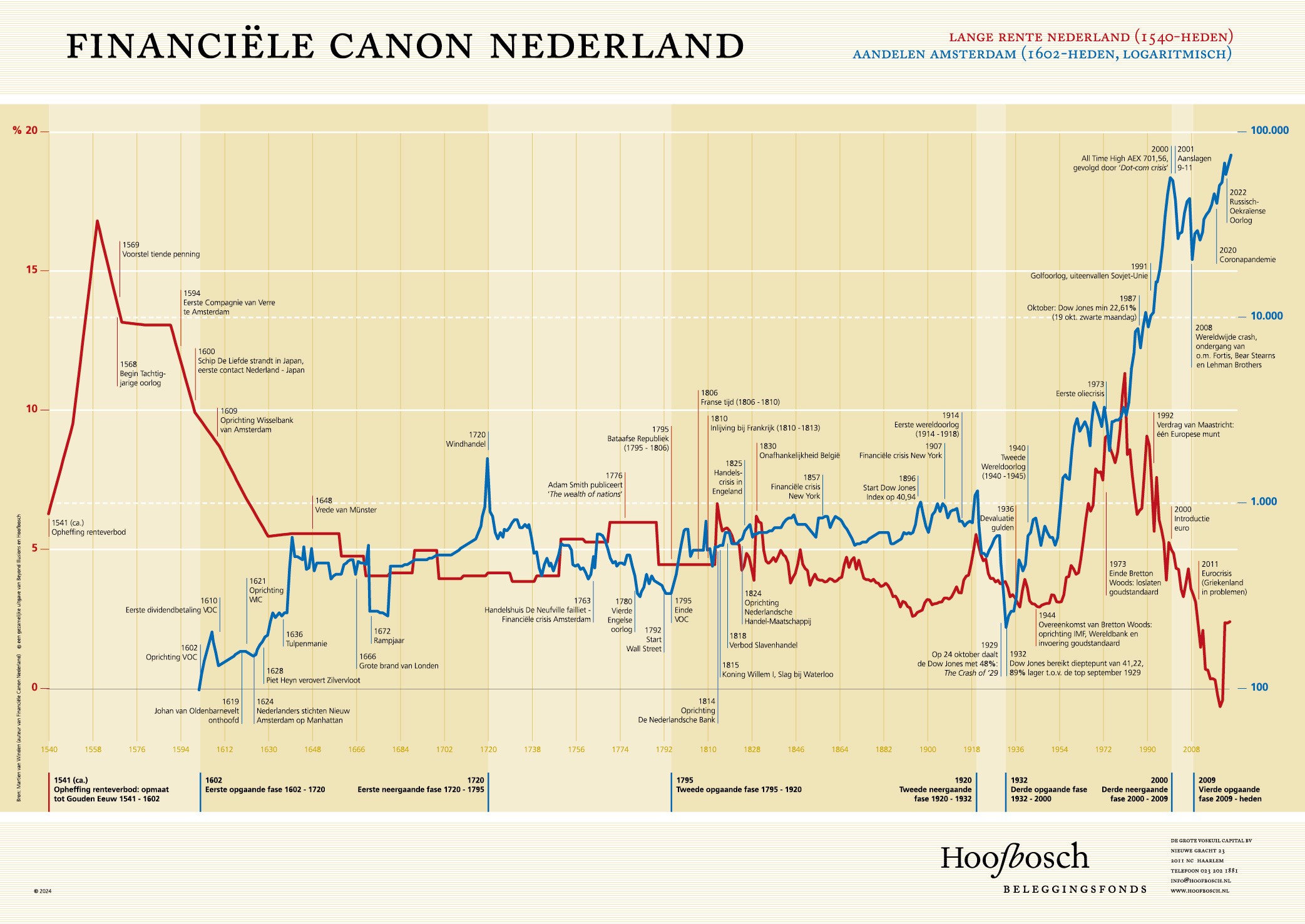

Renteposter

De renteposter Financiële Canon Nederland is een uitgave van Beleggingsfonds Hoofbosch en Beyond Illusions. Deze grafiek van de Nederlandse rente vanaf 1541 en de aandelenkoersen vanaf 1601 is recent bijgewerkt tot eind 2024.

Boeken

De renteposter Financiële Canon Nederland is een uitgave van Beleggingsfonds Hoofbosch en Beyond Illusions. Deze grafiek van de Nederlandse rente vanaf 1541 en de aandelenkoersen vanaf 1601 is recent bijgewerkt tot eind 2024.

Geen land ter wereld heeft - gerekend vanaf 1540 - een gemiddeld lagere rente dan Nederland. Een blik op de rentegrafiek vanaf 1540 leert dat met uitzondering van twee grote rentehobbels de Nederlandse rente naar een soort natuurlijk gemiddelde van 4 a 5% tendeert. Voor die twee 'hobbels' zijn goede verklaringen te geven. De eerste hobbel van ruwweg 1550 tot 1600 valt samen met de Tachtigjarige Oorlog. Er is in die periode veel geld nodig om de oorlog te financieren en de burgerij wordt zelfs verplicht geld te lenen aan de overheid. Tegen het einde van de zestiende eeuw is de staatsschuld vertienvoudigd en wordt een record-rentestand geregistreerd van 17%. Daarna zet een scherpe rentedaling in. De schermutselingen nemen in hevigheid af en begin zeventiende eeuw volgt zelfs een bestand. Het is ook deze rentedaling - van 17% naar 4% - die mede verantwoordelijk is voor explosieve expansie van De Republiek in de Gouden - zeventiende - Eeuw. De tweede rentehobbel, na de Tweede Wereldoorlog, komt wederom door verloederende overheidsfinanciën. Niet oorlog, maar werkgelegenheid is nu het ultieme doel van de overheid. Er wordt op onverantwoord grote schaal geleend en uitgegeven: ‘Naïef- Keynesiaans’ voor de monetaire fijnproevers. In Nederland wordt zelfs een staatslening op de markt gebracht met een coupon van 12¾ %! Op zondag 15 augustus 1971 kondigt president Nixon de belangrijkste economische gebeurtenis aan sinds de uitvinding van het geld; de dollar wordt losgekoppeld van de goudstandaard. Voor het eerst wordt het op mondiaal niveau mogelijk onbeperkt geld te drukken. Het is een keerpunt in onze geschiedenis, waarvan de gevolgen tot op de dag van vandaag zichtbaar zijn. In de jaren tachtig ageren Fed-voorzitter Paul Volcker in de V.S. en onze onvolprezen Nederlandsche Bankpresident Jelle Zijlstra met succes tegen de verloederende staatsfinanciën. Het is dan ook vanaf die tijd dat een rigoureuze sanering van de overheidsuitgaven in gang wordt gezet. Wederom is het een spectaculaire rentedaling – nu van 12 ¾ naar tot onder het nulpunt net voor de pandemie – die medeverantwoordelijk is voor een explosieve expansie, namelijk die van de afgelopen decennia.

Met de introductie van het aandeel V.O.C. in 1602, 's werelds eerste aandeel, wordt het startschot gegeven voor de Amsterdamse beurs en de wereldwijde handel in aandelen. Vanaf 1602 tot 1720 is een belegging in aandelen zeer lucratief. Per saldo verzestienvoudigen de koersen in deze periode. Toch worden beleggers ook geconfronteerd met een eerste bloedstollende krach. Wij schrijven 1672. Het rampjaar. Nederland wordt belaagd door Engeland, Frankrijk en de keurvorsten van Munster en Keulen. De regering is radeloos, het volk redeloos, het land reddeloos en… beleggers sprakeloos. De beurs stort in enkele dagen met 53% in. Maar de belagers kiezen eieren voor hun geld en laten de Republiek met rust en met name aandelen V.O.C. stijgen in de periode 1700 – 1720 tot nog niet eerder bereikte niveaus.

Het begint in Parijs, op een warme zomerdag in 1720. Zonder duidelijke reden lijkt het een enkeling verstandig, tegen de heersende opinie in, zijn tot duizelingwekkende hoogte gestegen aandelen in vooral de populaire Mississippi Company te verkopen. Ook in Londen raken aandelen in een vrije val en decimeren tot het niveau van eind 1719. In Amsterdam barst aan het eind van de zomer in 1720 de bom en storten de koersen in. In de daaropvolgende jaren treedt geen noemenswaardig herstel op. Wij zijn beland in de eerste neergaande fase die tot 1795 zal aanhouden. Uiteindelijk zal pas in 1960 (!) het hoogtepunt van 1720 worden geëvenaard.

Met de inval van de Fransen in 1795 daalt de beurs aanvankelijk tot het dieptepunt van 1782, ten tijde van de Vierde Engelse Oorlog. Maar later in datzelfde jaar zetten de aandelen een opmerkelijk herstel in. Wij zijn in een tweede opgaande fase beland die tot 1920 zal duren. Een geleidelijke en langdurige stijging met per saldo een aantal kleine correcties. Bijvoorbeeld in 1803, als wij weer slaags raken met Engeland en een aantal van onze koloniën in handen van de vijand komt. Of zoals in 1848 gedurende een politieke crisis in Frankrijk, of ten tijde van de Krimoorlog in het Donaugebied (1853 – 1856). Maar wat bovenal opvalt in deze periode zijn de gevolgen van de industriële revolutie voor de Amsterdamse effectenbeurs. Zo zijn niet langer uitsluitend handelsmaatschappijen en bank- en verzekeringsconcerns aan de beurs genoteerd, maar worden ook tientallen industrieaandelen en Amerikaanse en Russische spoorwegmaatschappijen verhandeld.

In 1920 komt aan de tweede opgaande fase abrupt een eind. Wereldwijd raken aandelen in een vrije val. In Amsterdam dalen de koersen over een breed front met maar liefst 30%. De wereldwijde economische euforie na afloop van de Eerste Wereldoorlog wordt ruw verstoord en ook in Nederland gaan honderden ondernemingen failliet. De daling op de beurzen zet evenwel niet door en eind 1920 zet de beurs een voorzichtig herstel in. Maar omdat in de jaren daarna de winstgevendheid van het bedrijfsleven slechts mondjesmaat toeneemt, blijven in de jaren ’20 explosieve koersstijgingen uit. Maar dan is het 1929. Wall Street stort in en ook de Amsterdamse beurs daalt dat jaar per saldo met 20%. Maar het leed is nog niet geleden. Integendeel, in de jaren ’30, ’31 en ’32 daalt de beurs nog eens met respectievelijk 27%, 30% en 34%! Per saldo zien beleggers de waarde van hun beleggingen in de periode 1920 - 1932 dalen met circa 80% en daarmee is de Amsterdamse beurs weer terug op het niveau van 1630. De wereld wordt geconfronteerd met een economische ramp die zijn gelijke niet kent.

Vanaf 1932 krabbelt de beurs voorzichtig uit het dal omhoog. Maar zo opvallend euforie veelal eindigt met een krach (vgl. 1672, 1720,1920, 1929 en later 1987 en 1989), zo onopvallend eindigt misère bijna wetmatig met een geleidelijke beweging omhoog. Alleen achteraf kan dan ook worden geconstateerd dat 1932 het einde markeert van een tweede neergang en dat wij in een derde opgaande fase zijn beland. Vanaf dat jaar – 1932 – stijgt de beurs, eigenlijk alleen onderbroken door de tweede wereldoorlog en de jaren ’70, tot 2000. Korea, Vietnam, OPEC, krachs in ’87 en ’89; het maakt uiteindelijk allemaal weinig indruk op de dolenthousiaste belegger.

De AEX bereikt in 2000 een hoogtepunt van 701,56. Maar een jaar later is het feest plotseling over: de beurzen storten wereldwijd met tientallen procenten in. World Online en Newconomy staan sindsdien symbool voor de gekte die zich van de beleggers meester maakte. Maar beleggers zien weer lichtpuntjes en de AEX stijgt geleidelijk tot ongeveer 550 punten medio 2007. In deze periode komt in de V.S. Google naar de beurs. Even later dient de kredietcrisis zich aan en verliest de AEX index in het rampjaar 2008 maar liefst 52,2%; de toonaangevende de Amerikaanse S&P 500 daalt met 39%.

Vanaf 2009 laten beurzen een fors herstel zien en staat de Amerikaanse economie er beter voor dan eerder in het jaar door marktvorsers werd voorzien. De lage rentes vormen een belangrijke motor achter de beurs. De pandemie zorgt tijdelijk voor een flinke correctie, maar daarna wordt de opgaande trend al gauw weer voortgezet, al is het met behoorlijk wat volatiliteit. Eind 2024 geven de verkiezing van Donald Trump en de Republikeinse meerderheid in het congres een nieuwe impuls aan zowel de beurs als de dollar.